日経平均が20年前の水準まで高まっているのに対して、日本人の平均給与所得は低水準を維持したままになっています。

国税局が発表した平成28年度の20~24歳の平均給与所得は200万円台、25~29歳は300万円台と低く、生活水準を少しでも高めるために不本意ながら副業を行っている人も多いのではないでしょうか?

せっかく生活費の足しにするために副業を行ったとしても、その後の対策を1つ間違ってしまうとせっかくの副業による所得にまで課税の手が及んでしまいます。

少しでも副業で得た所得を減らさないようにするためにはどうすればいいのでしょうか?そこでご紹介するのが副業から個人事業主へと移行する方法です。

個人事業主についてわかりやすくまとめましたのでご覧ください。

個人事業主とは何か?

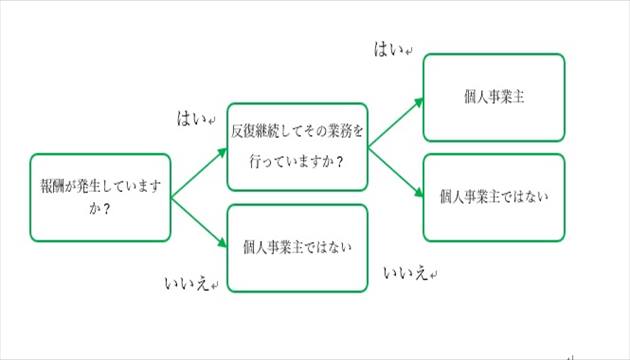

個人事業主とは、その名の通り個人で事業を行っている場合には個人事業主になります。

事業と言うからには、業務に対する対価を要求し、反復継続してその業務を行っていなければなりません。

例えば、美容師の免許を持っているものの自身で店を構えずに、美容院に行く暇のない友人の髪の毛を1回切って謝礼をもらったとしても、それは事業に該当しないことになります。

同じような条件で、自身で店を構えずに訪問美容師としての活動に対して対価を要求し、継続して活動していた場合にはどうなるでしょうか?

このような場合には個人事業主に該当すると言えるでしょう。

個人事業主になる方法

業務に対する対価を要求し、反復継続してその業務を行っていれば誰でも個人事業主になるのでしょうか?

答えは「NO」です。

個人事業主になるためには、まず「開業届」の提出が必要になります。

開業届とは?

「個人事業の開業・廃業等届出書」のことを指しますが、事業を新たに始めるときや事業用の事務所や事業所などを新設・増設・移転・廃止した時や事業そのものを廃止した場合に提出する書類になります。

個人事業の開業・廃業届出書は国税庁のホームページからもダウンロードすることができ、管轄の税務署に提出することになりますが、書類を郵送することも可能です。

書類の提出期限は1ヵ月以内とされていますが、開業したらすぐに提出するようにした方が良いでしょう。

次に、提出することによって優遇を受けることができる「青色申告承認申請書」についてお話します。

青色申告とは?

白色申告とは異なり、事前申請の必要がある上に、帳簿付けも白色申告と比較すると多少複雑になり確定申告の提出書類も増えますが、特別控除や赤字の繰り越しなどの特典を受けることができます。

青色申告承認申請書も開業届同様、国税庁のホームページからもダウンロードすることができ、管轄の税務署に提出することになりますが、書類を郵送することも可能です。

書類の提出期限は開業日から2ヶ月以内とされていますが、開業日が1月1日から15日の場合は3月15日までに申請を行わなければなりません。

個人事業主になるべき理由

個人事業主になるためには書類の提出などに追われるなど手間がかかりそうなイメージですが、それ以上のメリットがあるのでしょうか?

個人事業主になるべき理由を3つピックアップしたのでご覧ください。

1.青色申告を利用できる

青色申告を利用することによって以下のような特典が生じます。

・最大で65万円の特別控除を受けることができる

簿記の種類によって異なりますが、簡易簿記と現金式簡易簿記の場合には10万円の特別控除、簡易簿記よりも複雑になった複式簿記の場合には65万円の特別控除を受けることができます。

・赤字を最大で3年間繰り越すことができる

本来であれば、利益が生じた年は必ず課税が行われますが、最大で3年間の赤字の繰り越しができるため、赤字の翌年に利益が生じていたとしても赤字と所得の相殺を行うことができ、納税額を抑えることができます。

・給与所得の全額を経費として参入することができる

個人事業主の場合には、配偶者や親族と雇用関係にあることが多くありますが、生活を共にしている者への給与支払いは原則として必要経費にすることができません。

しかし、青色申告によって青色事業専業従事者となっている人に対して発生する給与は、たとえ生活を共にしているものに対して支払われたものでも経費として参入できるようになります。

2.事業所得から経費を差し引くことができる

個人事業主になることによって、事業を営む上で必要なものの購入や運営にかかる費用は経費として事業所得から差し引くことができます。

経費を事業所得から差し引くことによって事業所得を抑えることができるでしょう。

3.損益通算で所得税を抑えることができる

事業所得において赤字が発生している場合には、給与所得などの所得と合算して損益通算を行うことができます。損益通算によって全体的な所得を抑えることができることによって、法にのっとって所得税を抑えることができるでしょう。

個人事業主と副業の違い

個人事業主として業務を行った場合と副業として行った場合のシミュレーションを行ってみましょう。

サラリーマンとしての収入が300万円でその他の収入が100万円であった場合、以下のようになります。

副業

(3,000,000+1,000,000-380,000)×0.2-427,500=296,500 (給与所得+雑所得-基礎控除)×税率-控除

個人事業主

(3,000,000+1,000,000-650,000-380,000)×0.1-97,500=199,500 (給与所得+事業所得-青色申告控除-基礎控除)×税率-控除

副業の場合は課税のベースの部分となる控除が所得控除のみになりますが、個人事業主の場合には青色申告控除による減額によって、合計所得が同じでも1つ下の課税ルールの適用となっています。そのため、課税ベースに約10万円の誤差が生じており、節税につながっていると言えるでしょう。

青色申告控除が上限ではなく下限であったとしても、ある程度の節税が見込めるとともに、経費などの計上によってさらに節税を行うことが可能になります。

個人事業主になるデメリット

個人事業主になることによるデメリットの多くは、手続きが多くなってしまうことだと言えます。

まず、事業設立にあたって税務署への開設届や青色申告書等の申請を行う必要があり、継続して帳簿などの記帳を行わなくてはなりません。

また、給与所得以外の年間所得が20万円未満の場合は確定申告が不要でしたが、個人事業主になってしまった場合には、確定申告が毎年必要になります。

それ以外にも、個人事業主の場合、サラリーマンとして働いていた企業を退職したことによる失業手当をもらおうとしても、既に収入を得る体制が整っていることから失業保険の給付が適用されません。

会社によっては従業員の副業を禁止している企業もありますが、個人事業主になったからといってすぐにバレるわけではありませんが、事業所得にかかる市民税を「自分で納付」にしておかないとバレる可能性があります。

「こんなはずじゃなかった」と後悔する前に、しっかりと個人事業主になることによるデメリットを確認し、そこから事業を開始するようにしましょう。

サラリーマン個人事業主の社会保険

日本の社会保険制度がどのような項目で構成されているかご存知でしょうか?

基本的には「健康保険(医療保険)」「年金保険」「介護保険」「雇用保険」「労災保険」の5つの保険から成り立っています。

サラリーマンの場合と個人事業主の場合の違いを見ていきましょう。

サラリーマンの場合

・健康保険

雇用主と従業員で折半

収入が一定基準以下の扶養家族は保険料の負担無し

・年金保険(厚生年金)

原則毎月の掛け金は雇用主と従業員で折半

金額は給料に比例

・介護保険

40歳以上65歳未満の場合は、健康保険と一緒に支払い

雇用主と従業員で折半

・雇用保険

雇用主と従業員が一定の割合ずつ負担

・労災保険

雇用主が全額負担

個人事業主の場合

・健康保険(国民健康保険)

全額自己負担

世帯で加入するという考えのため世帯収入に対して保険料が決定

・年金保険(国民年金)

毎月の掛け金は全額自己負担

金額は収入に関係なく一定で、年々高くなっていく傾向

・介護保険

40歳以上の世帯全員分の介護保険料を国民健康保険と一緒に支払う

・雇用保険

従業員を雇った場合のみ加入可能

・労災保険

従業員を雇った場合のみ加入可能

社会保険制度に関しては、サラリーマンの方が優遇されていると言えるでしょう。サラリーマン個人事業主であるからと言って両方の条件の社会保険制度に加入しなければいけないわけではありません。

基本的にはサラリーマンとして会社で加入している社会保険制度が適用されることになるので、別途手続きが必要になることもないでしょう。

開業届けと事業の関係

「開業届を提出したし、青色申告の申請も行って手続きが全部完了したから、これで個人事業主になって全てが事業所得になる」と思われた方もいらっしゃるのではないでしょうか?

実際は両方の手続きを行って個人事業主となったとしても、全ての業務が事業所得として認定されるわけではありません。事業所得として認定を受けるかどうかは、以下の項目に該当しているかどうかになります。

事業所得として認められる条件(一例)

・一定規模の収入が継続して発生していること

・ある程度の労力を伴っていること

・人や設備に一定の投資をしていること

・業務が職業として認められるような内容であること

上記のような条件を総合的に勘案して、事業所得と認められた部分については特別控除などの特典を活かすことができるようになります。また、個人事業主になるためには必ず開業届を提出しなければならないわけではありません。

しかし、副業としての収入が一定の水準を超えていて確定申告も行わなかった場合には、脱税となってしまうので注意が必要です。

まとめ

世の中のサラリーマンは、給与所得が低い水準にあるにもかかわらず消費税などの税金が引き上げられたり、年金受給開始年齢が60歳から65歳に引き上げられたりと厳しい状況が続いています。

それだけでなく、精一杯働いて給与所得を上げたとしても800万円以上の所得者を増税するという法案が審議されており、現状が良くなることに期待できません。

働き方改革の推進により、個人の自由度が増し、副業が容易に行えるようにはなりました。

サラリーマンを続けながら個人事業主となることには、サラリーマンの恩恵を受けながらも個人事業主の特例を受けることができます。副業から個人事業主への移行など、法律や制度を理解して活用することで、無駄な出費や必要以上の課税が行われないようにしましょう。