うちは低所得だから貯金なんてできない!でも将来のお金が不安だからなんとか貯金を増やしたい。

そんなあなたへ、年100万円貯金できる究極の節約術を紹介します。

究極の節約術といっても、息苦しくなって続かなくなっては意味がありませんから、継続可能で、長期的に取り組むことができる現実的な話をしたいと思います。

世帯年収300~400万円くらいであれば、年100万円の貯金は十分可能です。

年100万円貯金への道のり

月収10万円の人が年間100万円を貯金しようとするのはいくらなんでも無理があります。

しかし世帯年収が300~400万円あり、現状の支出を客観的に把握して、それにもとづいて行動パターンを変化させていくことで100万円/年という貯金額はそれほど難しいことではありません。

貯金ができない人はどれぐらいいるの?

貯金を考える場合、まず、月々の給料からいくらずつ貯金にまわせるかを考えるのが普通です。

毎月平均10万円の貯金をすれば10ヶ月で100万円貯まる。その10万円をどこから削ろうかという話になってきます。

現状維持の収入で貯金するためには支出を削減するしかありません。

現在消費にまわしている金額を減らさないことには貯金することは不可能です。

生活レベルを落として貯金するためには固い意思と努力が必要なように思えます。でも、みんなそれができないから、貯金できないんですよね。

そういう人がどれぐらいいるのかというと、20代で4割、それ以外の年代では3割ほどが貯金できない人の世帯ということになります。

これは個人の性向や習慣の問題なので、ダイエットと同じように「明日から貯金しよう!」と決意したとしても、これまでの習慣はそんなに簡単に変えられるわけがないのです。

考え方を少しづつ変えていく

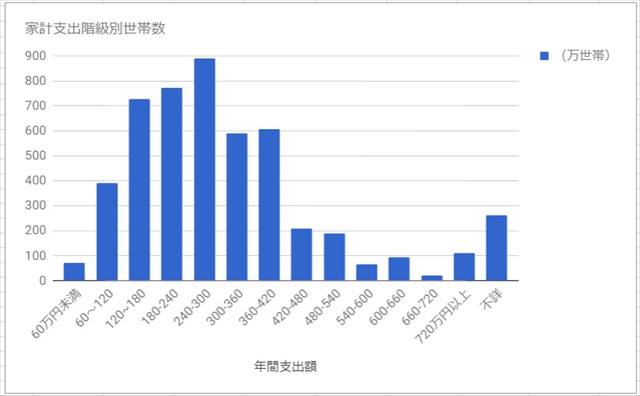

平成28年国民生活基礎調査 第46表世帯数、世帯人員・世帯類型・家計支出額(5万円階級別)より筆者が作成

横軸の真ん中ぐらい、年間の家計支出が300~360万円、360~420万円は600万世帯前後ですが、その下の階級、240~300万円、180~240万円、120~180万円は700万世帯以上になっています。

これを見てお気づきになりましたか?300~400万円の支出で生活している人よりもそれ以下の支出で生活している人がずっと多いということなんです。

ということは年間300~400万円の支出を200~300万円にすることは努力したり我慢したりすることではなく、全く普通のことに思えて来ないでしょうか。

貯金が1,000万円を越す日を目指して

毎月10万円ずつ貯金すれば、10年間で1,200万円貯まります。

正確には8年4ヶ月で達成できます。

より若いうちに貯金の習慣を持つことができればより貯められる金額も大きくなりますし、年齢とともに収入が上がり貯蓄にまわす額が増えればさらに貯められる金額が大きくなっていきます。

現状で月々いくら貯金できるかは別として、これぐらいのスケール感で長期的に考えることが貯金を増やしていくコツです。

年間100万円の貯金を達成するための具体的なプロセス

やみくもに節約しても一時的なものになりがちで、継続的に取り組める計画的な貯金にはつながりません。

将来にわたる計画ですからPDCAを回していくということが貯金にも必要です。

貯金をするためはきちんとした現状分析にもとづいて、着実に節約のための行動を取っていくことが大切です。

原則は給料をもらった時点で貯金して残った金額に見合った生活をする

例えば、毎月の貯金する額を決めずに、次の給料日までできるだけ節約して残った分を貯金しようと考えたとします。

そのほうが、一定額を決めるよりも、多く節約すれば貯金できる金額も増えるし、どうしても必要な出費がある時は仕方がない。というような理屈で。

しかし、これは必ず失敗します。

人間はあればあるだけ使ってしまおうとする本性を持っています。

パーキンソンの法則と言って歴史的に証明された人間の性なのでそれに逆らおうとすることは並大抵のことではありません。

計画的に貯金するためには、収入があった時点で決めた貯金額を控除してしまうことが最も確実な方法です。

給料天引きの積立や定期預金を行うことをおすすめします。

では、毎月の貯金額として控除する金額はどれくらいにするのが妥当でしょうか。あるいは決めるべきか。

過大な金額を毎月の貯金額に設定してしまい、結果、節約疲れで3ヶ月も持たなかったということでは計画に無理があるということです。

逆に、余力があるのに少額ではいつまでたってもまとまった額を貯めることはできません。

まずは、今現在のお金の使い方を見える化すること

一定額を貯金することが及ぼす消費額の変化が現在のライフスタイルにどう影響するのかを明確にイメージして納得することが必要です。

そのためには、支出を記録して暮らしの実態を把握することが第一歩になります。そうです、家計簿をつけること。お店でレシートや領収書を必ずもらうことが必須です。

お店でレシートをもらうことを習慣にします。光熱費や電話代など送られてくる領収書も必ず保管しましょう。

家計簿は手書きで記入するもの、パソコンの家計簿ソフトやエクセルでの自作、スマホのアプリなどがあります。自分が継続的に使えるものを選択すればよいのですが、手書きにしてもエクセルで自作するにしても、何にいくら使ったのかが明確になり、前月と比較してどうだったかを一目瞭然にすることが大事です。

スマホの家計簿アプリはレシートをカメラで撮影すれば金額を読み取ってくれるものもあるので、数字を入力する手間と集計する手間を劇的に省くことができます。まずはスマホのアプリから家計簿を始めて見るのはどうでしょうか。

アプリによって異なりますが、例えば日別の支出金額や月ごとの費目別構成比、月別の支出金額、費目の推移などが集計されグラフでわかりやすく表示されます。また、今月一番利用した店舗名や支出金額の多い品目(商品名)などを抽出してくれる機能等がついたものもあります。

これをみながら無駄な出費や抑えられそうな出費を特定し、節約してみながら前月と比較、それらがどれぐらいの難易度で可能か、ストレスなく行えるものかを判断し、無理をしないで継続的に余分な支出を削減していきます。

家計簿を数ヶ月つけてみて削減できそうな毎月の金額がわかってきたところで、毎月天引きで貯金にまわす金額を設定するのが無理のない方法です。

何をどれだけ節約するかのポイント、究極の節約術とは

家計の支出は毎月決まったお金が出ていく固定費と日々消費するものの選択により変えることのできる変動費にわけられます。

固定費は住居費や保険料、通信費など、変動費は食費、交通費、交際費などがあげられます。

節約というと食費などの変動費を小さくすることをイメージしがちですが、家計簿によるこれまでの支出の記録から固定費、変動費として使っていた金額のうち、それぞれから貯金に移し替えることが可能な費目をみつけて実践することが節約であるという考え方に変えれば、節約に対してよりポジティブ向き合えるようになるのではないでしょうか。

節約すべき費目の節約について優先的に考えたいものをいくつかご紹介します。

まっさきに検討すべきは固定費

ローンの支払や家賃、保険料などの固定費は毎月の決まった出費なので、節約を考える際にはまっさきに検討すべき費目です。

毎月の固定費が削減できれば年間ではその12倍の金額になるので、年間100万円の貯金に大きく近づくことができます。

住居費については住宅ローンであれば借換、賃貸であれば安い物件への引っ越しが検討項目にあがります。保険料は生命保険、自動車、学資保険など様々な商品の選び方の問題になります。

これらについては、手続等に手間がかかり知識が必要になってくる費目であるため、改めて別の機会に詳しい内容を解説したいと思います。

食費は工夫次第で大きく削れる費目

特に育ち盛りのお子さんのいる家庭ではあまり食費は削りたくないものです。しかし、工夫しだいで削減できる金額も大きいのが食費であり、家計簿アプリなどの分析をもとに節約の工夫を楽しみにできれば、その効果を実感しやすい費目でもあります。

栄養バランスということを考えるとどうしても食卓に多くの料理を並べたくなりますが、1回の食事で30品目など無理して取る必要は全くありません。

1週間で穀物、肉・魚、野菜のバランスが取れていれば十分健康的な生活を送ることができます。

ポイントは買い物の回数を減らしてまとめ買いし、冷凍保存を活用することです。肉・魚は1週間は余裕で保存できます。野菜もレタス、キャベツ、きゅうり、じゃがいもなどを除けばほとんどが冷凍保存できます。

食費を減らすのですから当然、同じ肉・魚でも鶏の胸肉や季節のサンマなど単価の安い品を選ぶことになりますが、調理を工夫することでバリエーションが生まれます。

また、嗜好品やおやつなどの間食を減らす、あるいは、無くすことも必要です。ジュースや缶コーヒー、菓子パンなどはつい買ってしまうものですが、やはりこれも習慣の問題なので努めて3回の食事以外は取らないようにすることで食費を削減していきます。

健康的な食生活という意味でも間食をしないことはいいことだという認識をもちたいものです。

これらのことを踏まえた上で、買い物は週一回7000円と決め、買った食材はすべて使い切ることを守れば、子供二人の4人家族で月の食費を3万円以内に抑えることは十分可能です。

ただし、くれぐれも週一回まとめ買いする食材全体としての栄養バランスは心がけるようにしてください。安いから、手軽だからといって主食がカップラーメンだけといった食生活では健康を害してしまいます。

水道光熱費はの節約は、塵も積もれば山となるんです

部屋の照明をこまめに消す、歯磨きの時に水を出しっぱなしにしないなど、水道光熱費の節約はちまちま感があり、その節約効果は年間数千円にしかならないなど効果の実感しにくい費目です。

しかし、節約は日々の積み重ね。「塵も積もれば山となる」という考え方が身につかないと、他の支出で減らせるものがあったとしても、全体の節約金額に差が出てしまいます。

年100万円の貯金をするんだという固い意志をもって、前年同月の光熱費を下回る目標を掲げましょう。

電気、水道、ガスなどそれぞれの用途ごとに様々な節約の工夫があり、そういったものを紹介したwebサイトがたくさんあります。

そういったもののなかから取り入れられるものはすべて行ってみます。

エネチェンジ

「電気代が高いときに見直そう! 効果的な24の電気代節約術」

https://enechange.jp/articles/smart

「ガス代を1万円以上節約も! ガス代を節約する32の全方法」

https://enechange.jp/articles/saving-gas-cost

「水道料金を劇的に節約するために知っておきたい全知識」

https://enechange.jp/articles/suido-ryokin

通信料金の見直し まずはスマホを格安SIMに変更

みんな高いと思いながら仕方なく払い続けているのが携帯電話・スマホとインターネット回線の通信料金です。

ネット回線は5,000円以上、携帯電話・スマホは10,000万円以上の料金を毎月払っているのが平均だそうです。

これぐらいの金額になると固定費のなかでも大きな割合を占める費目になってくるのでなんとか削減したいところ。

特にスマホの料金はdocomo、au、ソフトバンクの3大キャリアでは、通話し放題とデータ通信の定額料金、加えて、いやおうなしに勧められる付加サービスにより高額になりがちです。

LINEが登場したことにより通話する機会は減っていますし、データ通信も家ではWi-Fiを使い、外で動画を大量に見ることがなければそれほど大きなデータ通信量にはなりません。

自分のスマホの利用状況を確認してみて3大キャリアから格安SIMへの乗り換えてしまいましょう。

格安SIMは1,000円台から契約できるところが多く、削減できる金額が大きいので優先的に検討すべき費目です。

乗り換え先となる格安SIMの事業者は数多くあるため選ぶ際にはそれらの比較検討が必要となります。まず、現在のキャリアと通信量で格安SIMを検索できるこちらのサイトで比較してみましょう。

SIMチェンジ

「格安SIM比較診断」

https://simchange.jp/try/input/#results

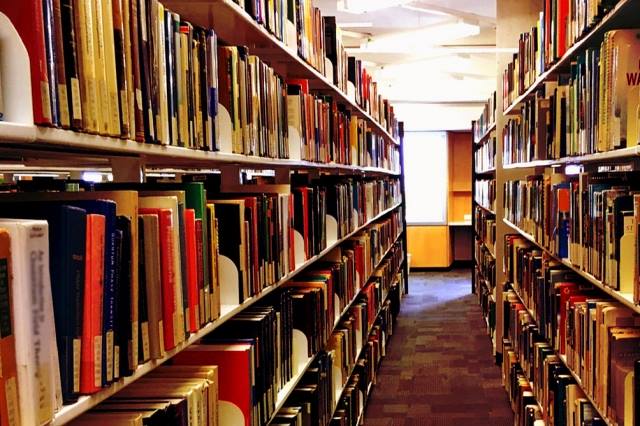

楽しみは図書館

もう一つ、削減できる費目のなかで効果的なものをご提案したいと思います。

特にお子さんのいる家庭、居ない家庭でも休日のレジャーはある程度まとまった金額がかかるものです。

この費用の削減を、少しライフスタイルを変えることの副産物として実現する方法と言えます。図書館の楽しさにに気づいて頂きたいのです。

本を読む習慣を持つことは本当の教養を身につけるために必要なことです。

今ネットの時代にと思われるかもしれません。

しかし、ネットの情報と本の情報では質が全く異なります。

ネットは確かに広く情報を集めるのに最適ですが、拾える情報は玉石混交です。

本は少なくともそのテーマに関する専門家が出版という流通システムに乗るに値するだけの価値が認められ、編集者の手を経て世に送り出されたものです。

書かれてある内容、文章の質ともに複数の人々の考えが詰まったものだからこそ、受け取れるものの質が違ってきます。

本当の教養を身につけられる本を自分の手にとって選び放題で見ることができるのですから読書を習慣としている人にとって、こんなすばらしい場所はありません。

どこの公共図書館も児童向けコーナーの充実が図られています。休日に図書館を訪れてみると思いのほか子供が多くいることに気づくと思います。

幼いころから絵本や子供向け書籍を通して読書の楽しさを知っていれば、大人になっても読書の習慣を持ち続けることができるのではないでしょうか。

休日に図書館で過ごすことの副産物として、これまで商業施設や遊興施設で散財していたお金を節約することができます。

また、冷暖房の必要な季節に図書館で時間を過ごせば、家で使う電気代やガス代を節約することにもなります。

節約を続けて目標を達成するためにあえて作る息抜き

節約家を自称する人が、本当に必要なものにはお金をかけてメリハリのある消費生活をしたほうが良いといったことを言います。

金額の大きさと使い方によるのでこのような意見を否定はしませんが、少ない所得のなかからまとまったお金を貯めようというなかでは、すべての支出に対して抑制的にならざるを得ません。

そこで節約の習慣がつき余力ができたところで、ある程度の決まりを設定した上でちょっと贅沢をする日を作るのが、継続的な計画と節約のモチベーションを保つのに効果があります。

誕生日など記念日や何かを達成した日などに普段買わない値段の高い食材を買ったり、ジャンクフードを買える日を決めたり、夏休みの旅行はある程度まとまった額を奮発するなど、その頻度と使う金額が、努力して軌道に乗せた節約の習慣を崩さず、貯めている金額を大きく減らさないようにする決まりを作って守ることが大切です。

まとめ

お金はあるに越したことはないのではなくて、あったほうがいいのです。

お金を稼ぐことやお金を貯めることに対してのネガティブなイメージは、より自由度の高い人生を手に入れるためには不要です。

今何も持っていないのであれば作ればいいだけのこと。

そのための第一歩として100万円の貯金をすることは、次のステージに進むための貴重な一歩になることを保証します。